文 | 马上赢情报站

2025年8月7日,由中国烹饪协会、中国食品报社等单位主办,中国烹饪协会预制菜专业委员会、中国食品报社冷冻冷藏食品研究院等单位承办的《2025中国预制食材产业健康发展大会暨中国冷冻食品千商大会》在郑州盛大举办。马上赢市场调查公司副总裁任运志Kevin受邀发布了《2025年上半年中国冷冻食品行业渠道发展报告》,并进行了主题演讲。

以下为演讲实录(内容略经整理):

大家好,我是马上赢的任运志Kevin。今天来分享一下2025年上半年马上赢对冷冻食品行业线下渠道的观察。

首先跟大家报告下马上赢品牌CT的数据来源:这些数据源于马上赢在全国24个省、超过6万家门店的线下零售监测网络。这些门店每天的商品交易数据会汇集到马上赢的大数据中台,经过数据清洗和计算,就可以看到各个省份品类的趋势情况,品类下各品牌的竞争,品类热销的单品,新上市的新品,以及这些省份哪些口味是主流的口味,哪些规格带、价格带是大家应该重视的、关注布局的。我们把这个服务叫做马上赢品牌CT,现在已经服务饮料、休闲食品等品类100多个头部品牌。

首先来看一下宏观趋势:通过马上赢的连锁超市的数据的观察,速冻食品品类同比增长5%,领涨了食品饮料大类。从细分品类来看,火锅丸料、速冻肠、披萨、手抓饼相对表现较好,速冻饺子、速冻包子、速冻云吞这些品类则压力较大。

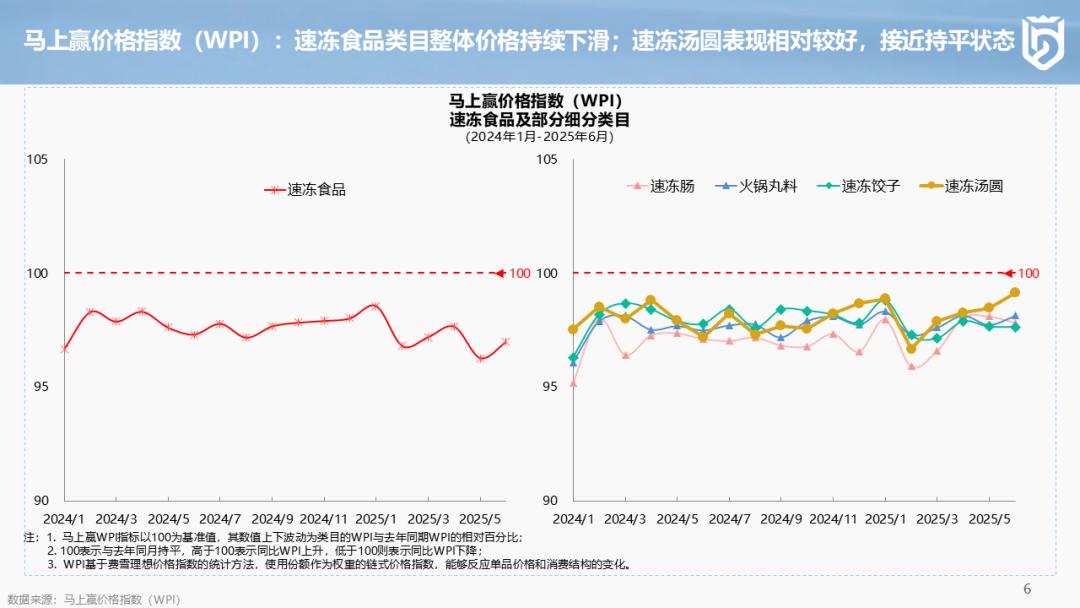

从马上赢的价格指数 (WPI) 也可以看到速冻食品下各子类目的价格水平变化情况。如上图,红色的虚线是基准线100,超过这条线表示这个品类的价格是同比上行的,低于这条线则表示这个品类是同比下行的。自24年1月份开始,速冻食品的价格水平走势一直低于100,说明价格一直在下行,且自25年1月份以来,下行趋势还在持续加深。

从速冻食品的各个细分品类来看,同样也是如此。各个细分品类都低于100分位线,而且速冻饺子、火锅丸料等品类价格压力都比较大。唯一一个亮点是速冻汤圆,即图上黄色曲线,可以看到从今年1月份开始速冻汤圆呈一个恢复态势,接近价格持平的状态。

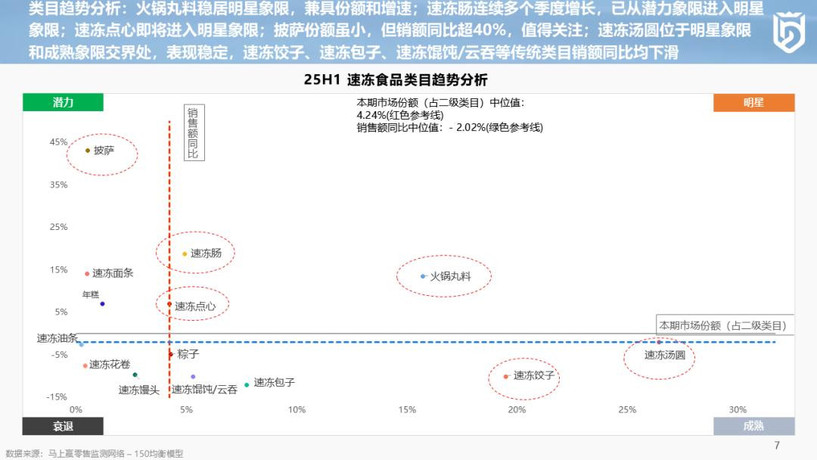

接下来用波士顿矩阵四象限的方式来看各个细分品类在市场中的位置和表现,横轴表示这个品类的市场份额大小,越往右份额越大,纵轴表示这个品类的销售额同比增长情况,越往上代表同比增长越好。我们将其分成明星象限、潜力象限、成熟象限和衰退象限。

火锅丸料是处于明星象限,它的份额较大,有一定的体量,而且呈同比上涨趋势;速冻肠是值得关注的一个品类,已经连续几个季度同比上涨,之前是在潜力象限,现在已经份额逐渐增加到了明星象限,速冻点心也是正在向明星象限过渡;而位于潜力象限的披萨,虽然现在市场的容量和份额比较小,但是增速较高,也是值得大家关注的品类。在成熟象限,速冻饺子,速冻包子体量不小,但是有一定的同比下滑,而速冻汤圆在这几个大的品类中表现还不错。

这里面要解释一下,速冻汤圆市场份额比速冻饺子要大一点,因为25年上半年的数据包含了春节期间的,这是速冻汤圆的旺季,可以看到它是位于中位线上面,整体表现比较平稳。

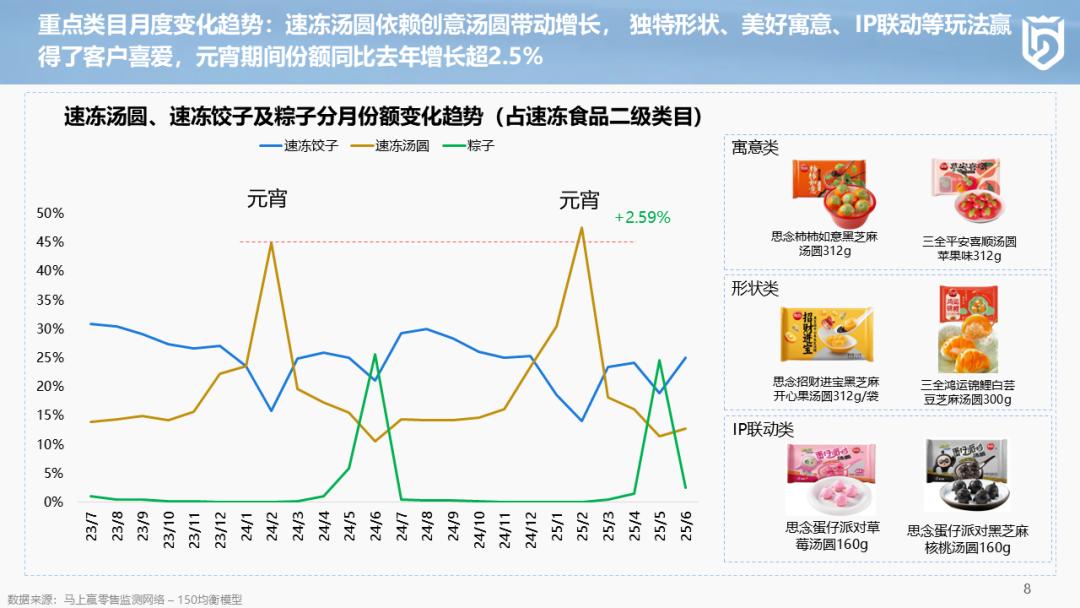

为什么汤圆的表现要好于饺子呢?汤圆这个品类里面其实有很多创新的场景,包括汤圆的馅料、汤圆的外形、汤圆的包装等。上图右边有很多美好寓意的汤圆包装,比如柿柿如意、平安喜顺;也有很多有趣的形状,像招财进宝、鸿运锦鲤;还有与蛋仔派对等IP的联动......这些有趣的创新能够链接到更多年轻人群,拓宽消费者群体,提供情绪价值,然后激发他们的购买欲望。从速冻汤圆在速冻食品的市场份额占比可以看到,今年1月份元宵节期间,它的份额还同比上涨了2.59%。

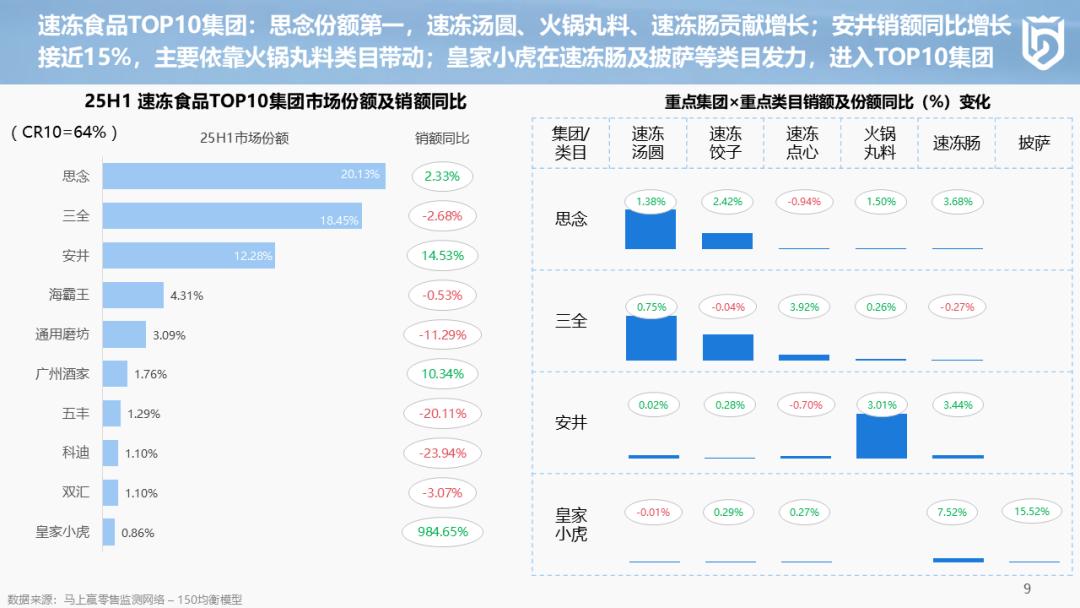

接下来我们来看速冻食品及其细分品类的头部集团表现。上图左边是 TOP10集团的份额和同比变化,右边是这些集团重点布局的一些品类及其表现,即哪些品类影响了它们市场份额的同比上涨或者下跌。思念是份额最大的,而且同比在上涨,重点布局的速冻汤圆、速冻饺子、火锅丸料、速冻肠这些品类,特别是汤圆和饺子这两个最重要的品类,市场份额在增加。而三全的销售额同比是稍微有些下降,其实三全的汤圆表现还不错,主要是受速冻饺子品类拖累。而TOP10集团中的安井,销售额同比增长接近15%,主要是火锅丸料增长得比较好,除了皇家小虎这个新锐品牌以外,安井的同比增长是最高的。皇家小虎在速冻肠和披萨这两个品类里面非常亮眼,凭借这两个品类,它挤进了 TOP10集团。

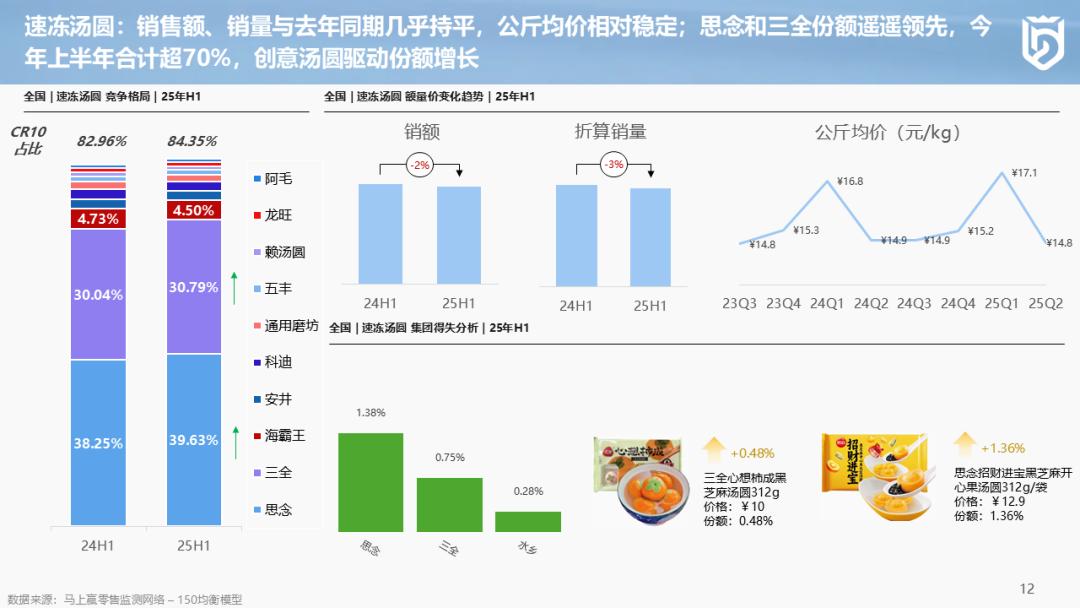

接下来看一下细分品类的趋势。首先来看速冻汤圆,整体表现较好,销额和销售量整体表现比较平稳,从公斤均价上来看也比较稳定。在每年的春节期间,它的公斤均价还有所上涨。从上图左边的赛道竞争情况来看,思念是占比最大的,占到将近40%,而三全占到30%,这两个头部的品牌加起来就占到将近70%的市场份额,而且还在增加。前面也提到,这两家集团都推出了很多有创意的汤圆。

从省份竞争来看,在我们24个重点监测的省份中,思念有15个省份是第一的,特别是西南地区,也包括湖南、江西这些省份,思念的市占率能够超过50%,市场优势非常明显。而三全在六个省份是第一的,海霸王在福建、广东这两个省份市场占有率排名第一。

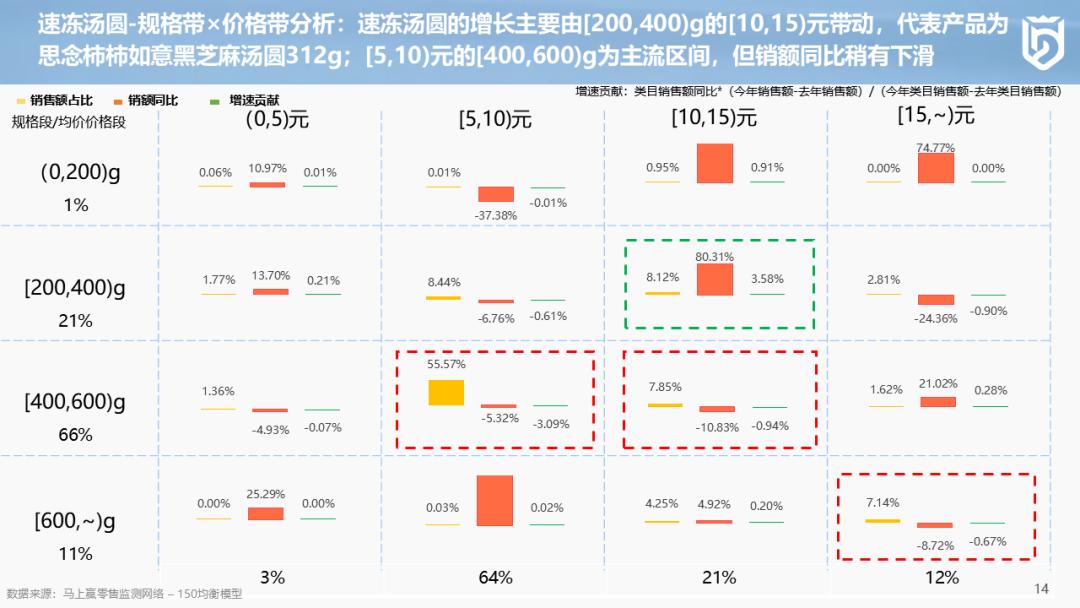

大商家或厂家非常关注的是,要布局哪些规格/价格带?我们接下来就来看一下速冻汤圆的规格带、价格带分析。上图纵列的是规格带,横轴的是价格带,规格带和价格带交叉出很多区间。汤圆最重要的规格带是400~600克,占比将近66%,最重要的价格带是5~10元区间,这两个交叉出的红框,价格位于5~10元、规格位于400~600克的产品占整个品类的55%。大家如果要做汤圆的话,盯着这个区间做,这个区间的产品占有的市场份额最大。

每个区间有三个不同颜色的数据,黄色的代表销售额占比,中间的橙色部分代表销售额同比变化,绿色的则表示增速贡献。可以看到红色框内55%的销售额占比最大,但这个区间的销售额同比-5%,因此拖累了整个类目的增长。

哪个区间的增速贡献上涨了呢?我们可以往图中绿色框看,相比红色框而言,绿框区间的规格更小了,但是价格变高了,其实就可以与前面说的创意汤圆相互印证。柿柿如意、平安喜顺、鸿运锦鲤那些创意汤圆的规格区间是300克左右,份量更小,但是可以定更高一点的价格。这给我们一个很大的启发——如何去让一个传统品类提升附加值,进而提高产品单价,推动业绩增长。

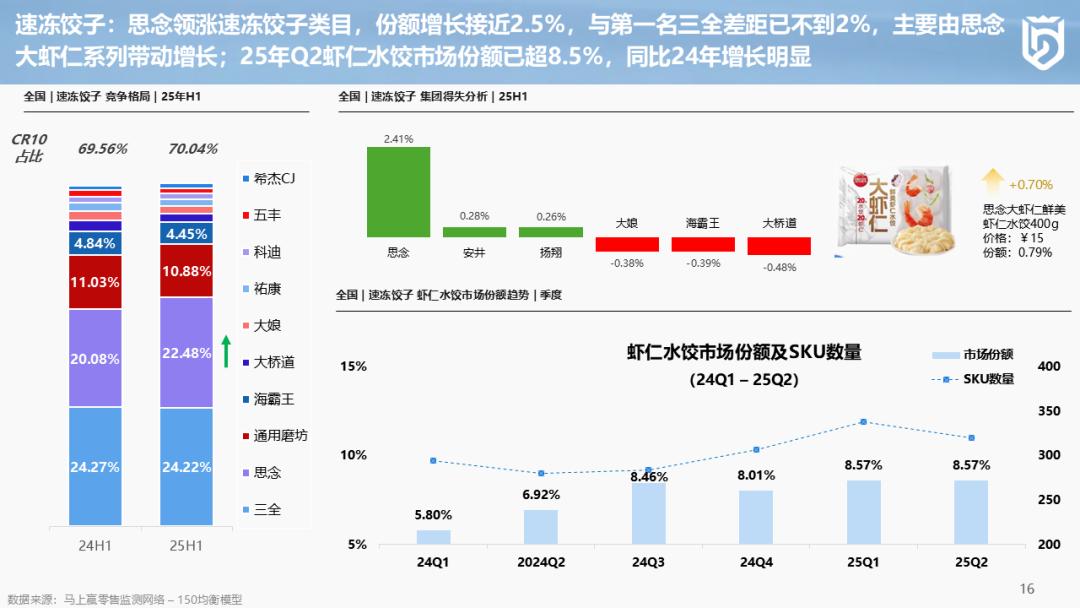

接下来看一下速冻饺子。刚才说到饺子这个品类压力较大,整体是在下滑的。三全在类目里面份额是最大的,去年跟思念的份额差了4%,但今年思念增长了将近2.5%,与三全的份额差也就差2%,比较接近。

思念是被哪个品类单品所带动的呢?在速冻饺子里,悄然增长的是虾仁水饺,我们下面引入了虾仁水饺的市场份额增长进行分析。从24年1季度到25年的2季度,虾仁类型水饺在速冻水饺类目中的市场份额从5.8%一路增长到8.57%,在持续增加。这其实是个很有趣的现象,虾仁水饺其实很早就有品牌在做,但是定位的价格区间是在30块左右。去年,当虾仁水饺的价格带来到15元价格区间的时候,品类开始增长和爆发。我们后面也会提到今年有很多15元现象——很多品类是围绕着15元去做突破的。

从省份竞争地图来看,紫红色代表思念,在华中、西南的众多省份,思念在速冻水饺市场是很有优势的,占有率是第一。橙色代表三全,在华北、东北这些水饺消耗量比较大的省份排名第一。而湾仔码头湾仔码头定位就是高端水饺,价格会稍微高一些,在北上广这些经济发达的区域市场份额达到第一,但其在这些省份的市场份额是在下滑的。

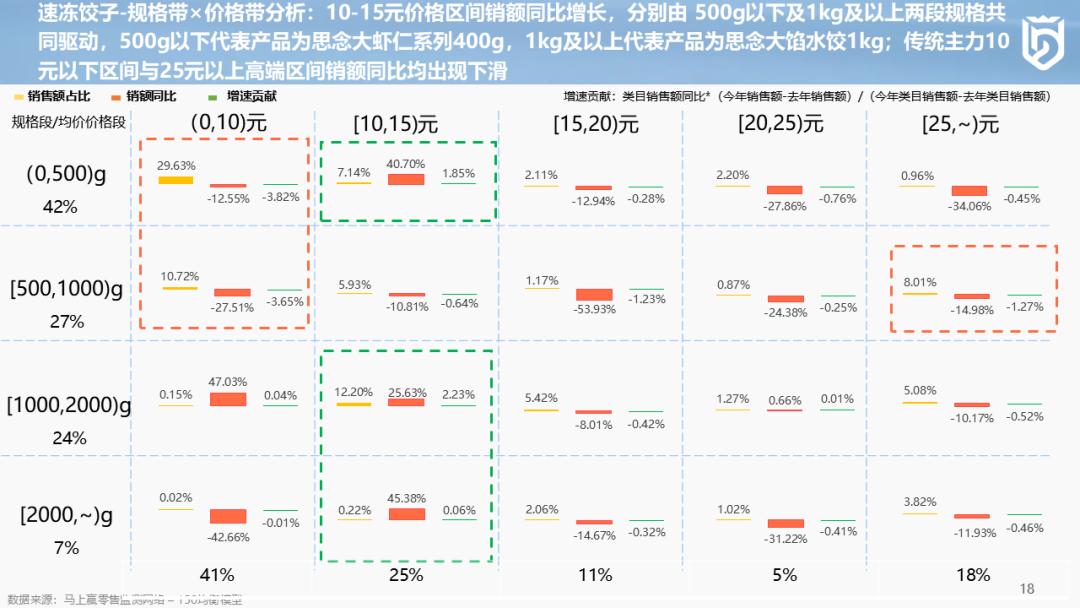

接下来看速冻水饺的规格带和价格带分析。从规格带可以看到,传统的规格带是在0~500克,也就是买一袋可以够一个人吃的一人食,这个规格在速冻水饺整体份额中占42%,而在0~10元的价格区间占29%。

这里面有一个观察是:0~10元区间占了40%的市场份额,是最大的价格区间,但是可以看到销售额同比分别降了12%和27%。

低价区间市场份额同比在下降,那么哪些在涨呢?从上图的绿色框内,我们观察到价格高一点的10~15元区间出现首尾两旺的现象——最上面的0~500克在涨,而且涨了40%;更大规格的一公斤、两公斤市场份额也在涨。一方面,三全、思念的虾仁系列的速冻水饺,500克以下、15元以内这个区间,花比较少的钱,又能吃得好,吸引了众多的上班族,激发了这类人群的购买热情;另一方面,可以不吃虾,但是通过大包装、大规格能多吃两顿,或者两三个人吃。无论如何,15块钱以内可以搞定一顿饭。当然,我们看到20元以上的价格带区间,中间红色的销售额同比大部分都是在下滑的。

我们也可以观察各个地方消费者对于速冻水饺的口味偏好:三鲜、白菜的水饺在华北、东北是比较受欢迎的;玉米猪肉在广东、广西、华南这些省份比较受欢迎,这是湾仔码头的强势区域,湾仔码头的玉米猪肉是它最受欢迎的单品;我们还发现荠菜猪肉在湖北、湖南比较受欢迎。

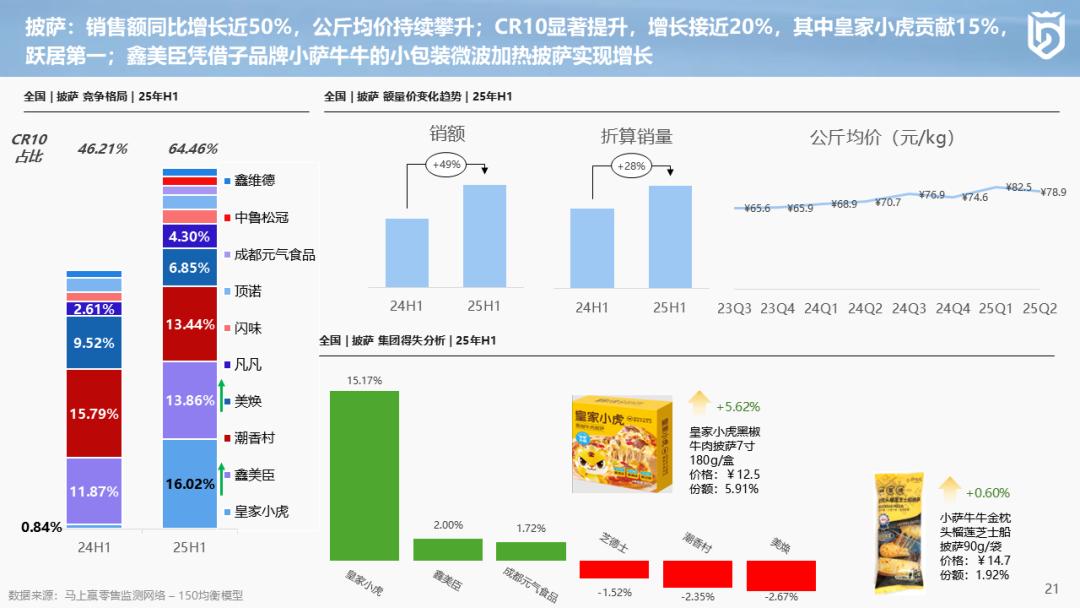

接下来我们看披萨类目。首先从销额和销量来看,速冻披萨销售额同比增长50%,在今天分享的所有品类里增长最高。另外一个比较可喜的现象是,它的公斤均价那条曲线是在涨的,真真正正的量价齐升,而且是基于更多的玩家正在进入这个赛道。披萨赛道的CR10集中度从46%增长到64%,增长了将近20%,谁贡献最大?我们看蓝色的皇家小虎,去年市场份额只有0.84%,今年涨到16%,也就是说品类的CR10集中度20%的增长中,有15%是皇家小虎贡献的。

我们还列举了披萨赛道比较代表性的产品,包括皇家小虎的黑椒牛肉7寸180克、小萨牛牛的金枕榴莲芝士船90克,这里也有一个15元现象,小萨牛牛即使是放了金枕榴莲,价格定位14.7元也没有踏过15元这条线;皇家小虎180克的产品售价12.5元,是有价格优势的。这两个都比较受欢迎,要么吃得好一点,要么吃得多一点。

从披萨的省份竞争地图来看,颜色就灿烂了一点儿,群雄逐鹿,百花齐放。相对有优势的还是皇家小虎和潮香村,其中潮香村是去年及以前比较强势的一个品牌,在去年众多省份里面潮香村都是排名第一,但今年只有7个省份是第一,而皇家小虎在6个省份排名第一。接下来就是小萨牛牛,在云南、贵州、陕西这些省份排名第一,其他灰色的则表示在单独一个省份排名第一。

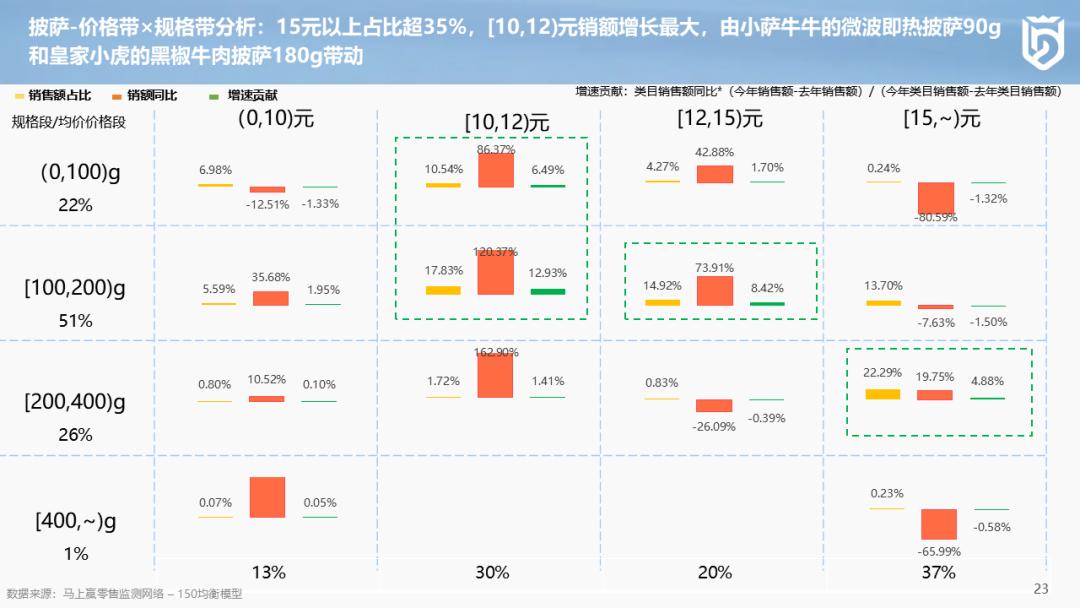

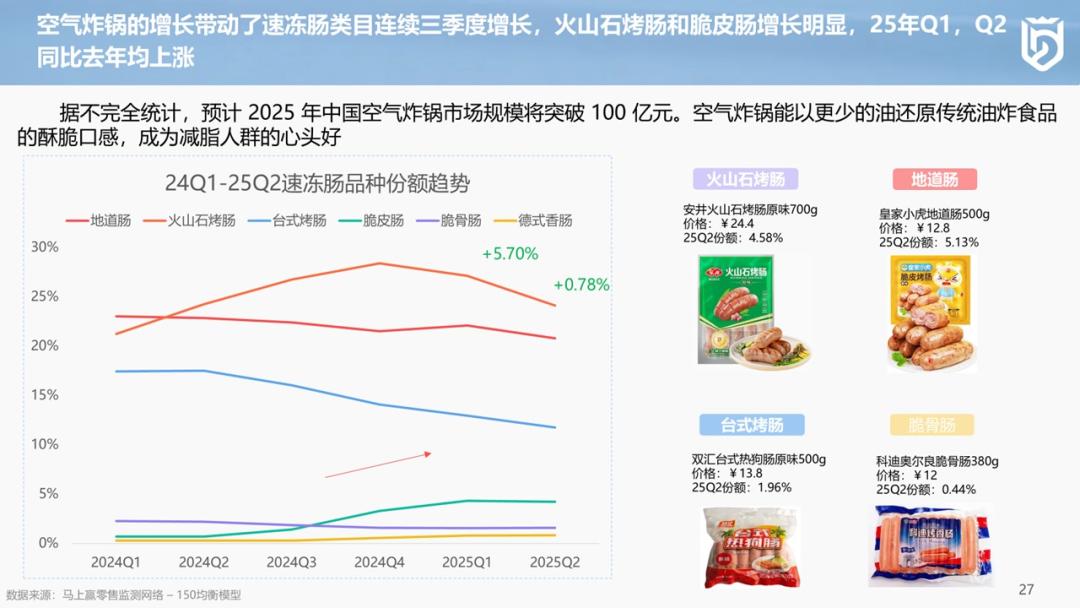

披萨赛道其实还是比较热闹的,规格带和价格带是集中在100~200克,其中180克是一个主推的规格。因为披萨品类整体都涨得比较好,所以基本上大多数的规格带、价格带都在增长,其中增长最亮眼的10~12元,12~15元的价格带区间,中间红色的销售额同比增长都超过50%。在10~15元、100~200克区间,披萨增长得比较好。另外,15元以上200~400克区间也有所增长,而且份额比较大。前面也提到,披萨、速冻肠等品类的增长,都与空气炸锅等新型的厨房电器与烹饪方式崛起相关。这种比较大规格、大尺寸的披萨,在空气炸锅放不下,购买的人群有所限制,所以增速只有19%,远不及整个品类50%的增速。

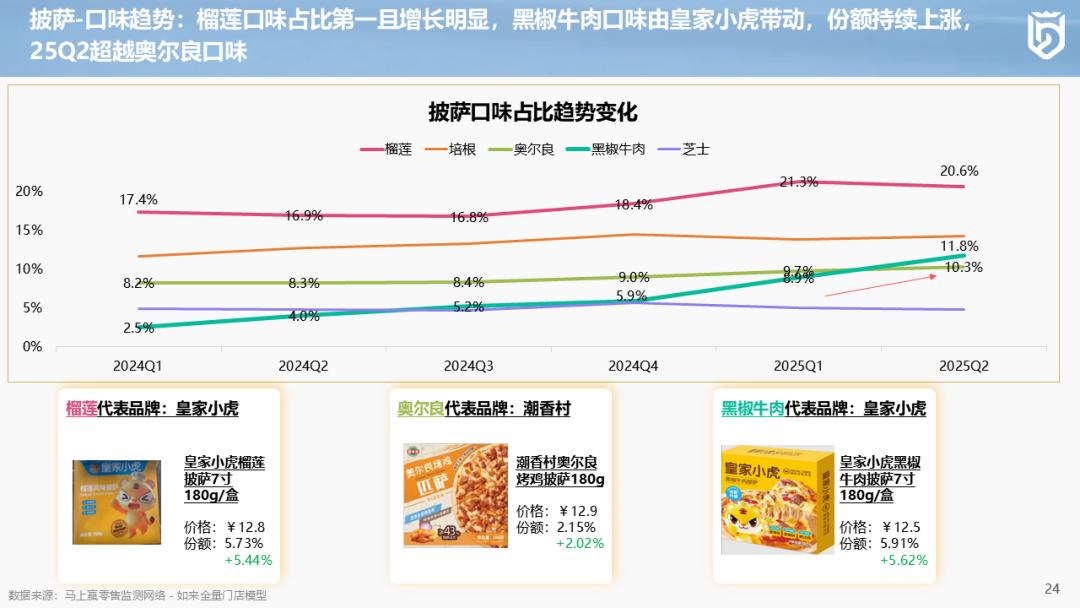

接下来是披萨口味的分析,最上面红色的这条线是榴莲,可以看到榴莲其实是越来越受欢迎的。另外一个就是青色的这条线,由2.5%一直增长到11.8%,这是黑椒牛肉口味,代表品牌皇家小虎的黑椒牛肉卖得比较好,推动了这种口味的增长。

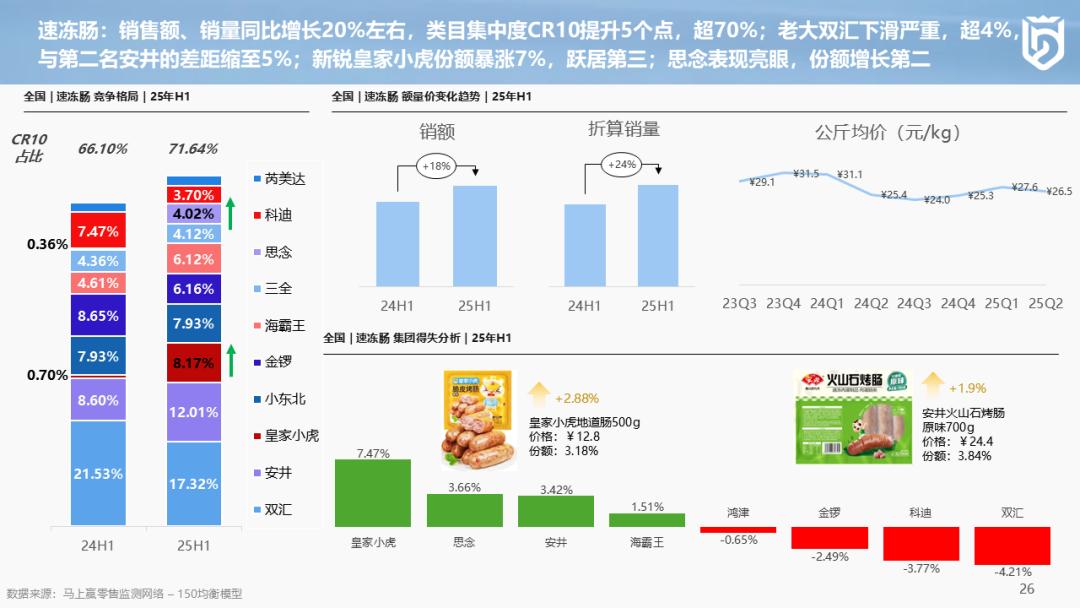

接下来是速冻肠赛道。速冻肠的销额、销量同比增长将近20%,这个类目的集中度由66%增长到71%,涨了3%。但是在这个类目里面的老大双汇是有所下滑的,由21%降到了17%,降了将近4个百分点。那这里面谁在涨呢?可以看两个绿色的箭头,第一个绿色的箭头对应的是皇家小虎,它从去年的0.7%涨到8.17%,涨了将近7%,上面那个箭头代表的是思念,也开始重点做速冻肠,由去年的0.63%增长到4%。

烤肠也分很多不同的品种,包括地道肠、火山石烤肠、台式烤肠、脆皮肠,其中占比最高的是地道肠和火山石烤肠,中间蓝色的是台式烤肠,然后上涨一点点的是脆皮肠。可以看到的趋势是蓝色的台式烤肠市场份额占比是有下滑的。

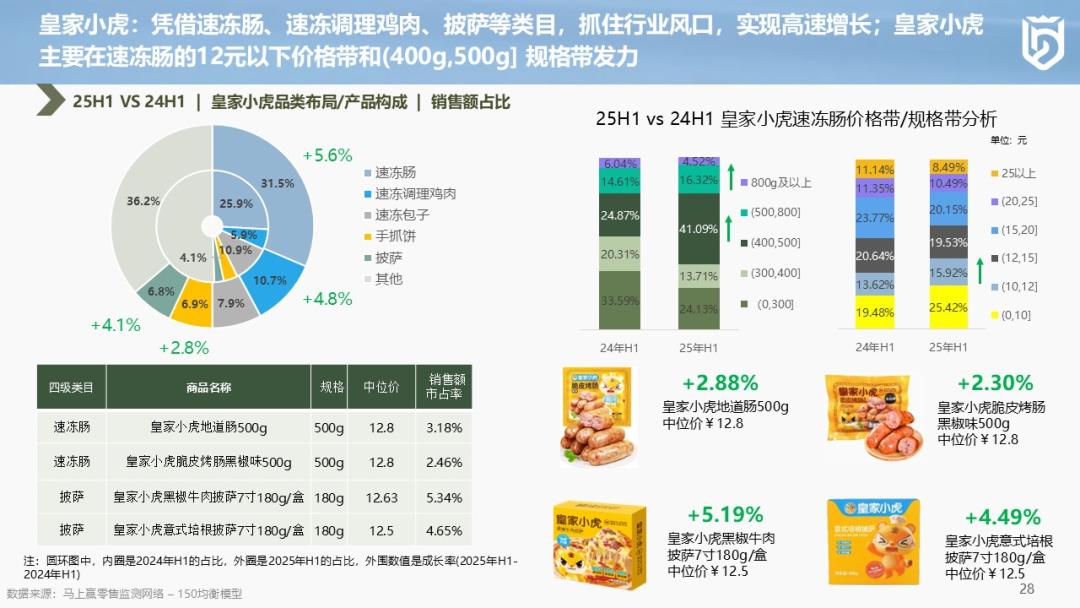

这里我们对皇家小虎做了一个小小的拆解分析。速冻肠是皇家小虎销售额占比最大的一个品类,其重要性同比增长了5%以上。然后速冻调理鸡肉,即烤鸡排、鸡米花等产品也增长了4.8%。接下来是速冻包子、手抓饼和披萨,手抓和饼和披萨,也是涨了将近2%~4%。它的速冻肠增长最好的规格是400~500g规格,占比由25%涨到40%,涨了15%。而从皇家小虎的定价策略也可以看到,不管是它的烤肠还是披萨,都是定位在12元到13元的价格区间,这个价格区间是对消费者非常有吸引力的,这是皇家小虎的产品布局和规格价格带布局策略。

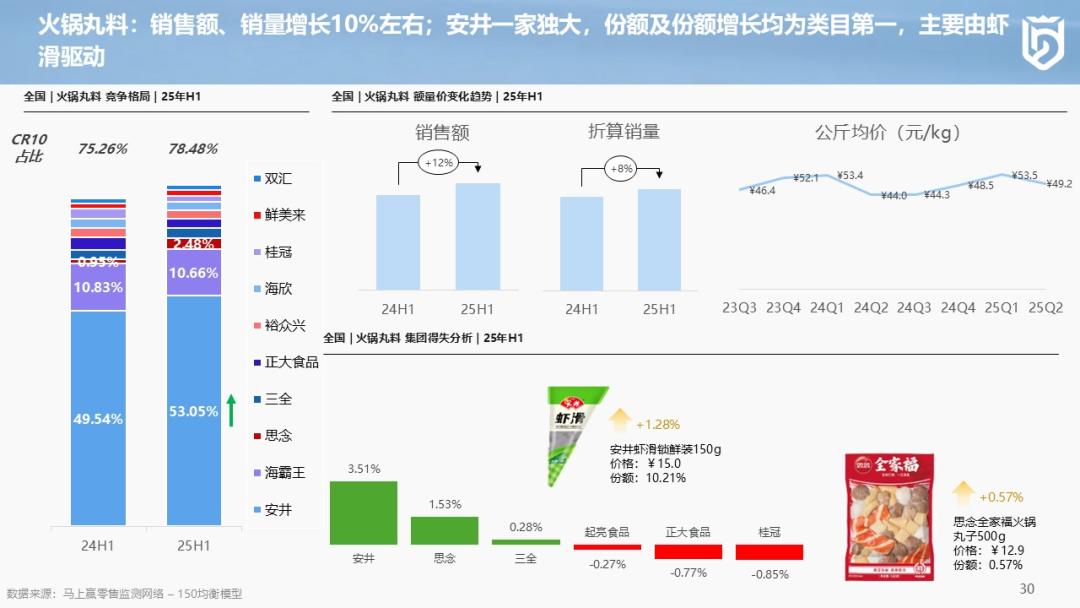

接下来是火锅丸料,火锅丸料整体的市场销量、销售额同比增长了10%以上,而且公斤均价还呈一个轻微上扬的趋势。在这个类目里面安井一家独大,市场份额超过50%,而且相比去年还在上涨。它主要靠什么驱动呢?我们可以看到安井的虾滑产品增长是比较高的。

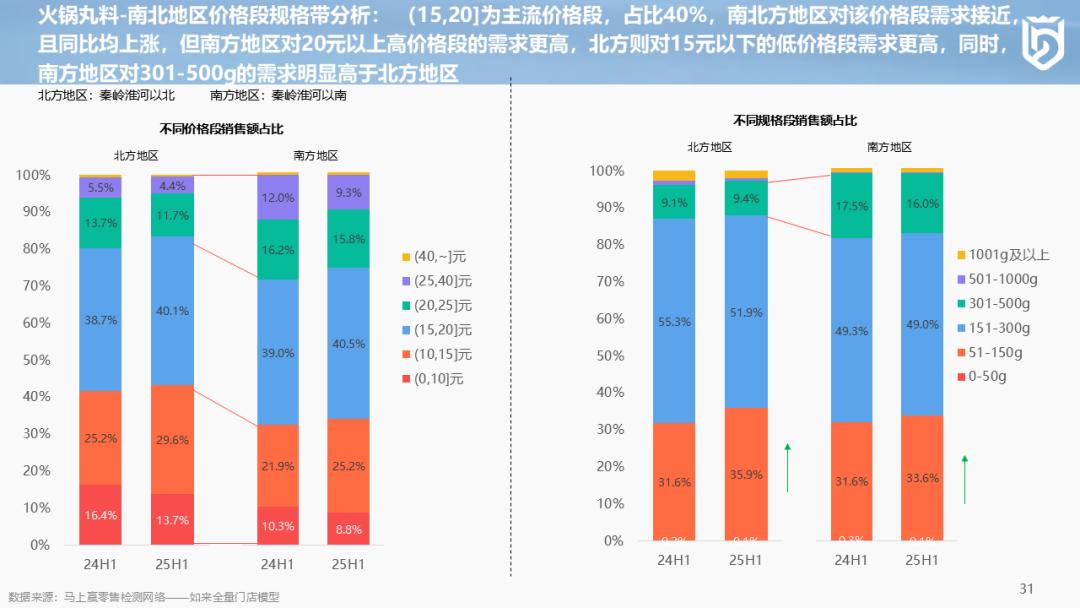

我们分北方和南方看火锅丸料的规格和价格区间。最上面是高价格段,北方对高价格段接受程度低一点,而南方对高价格段接受相对高;北方15元以下低价格段的占比会更高。从规格段来看,南方吃火锅丸料会吃得更多,可以看到301-500g规格带区间,北方销售额是10%以内,南方会达到15%以上,这是规格段和价格段的一个差别,大家在做产品布局的时候也可以参考一下。

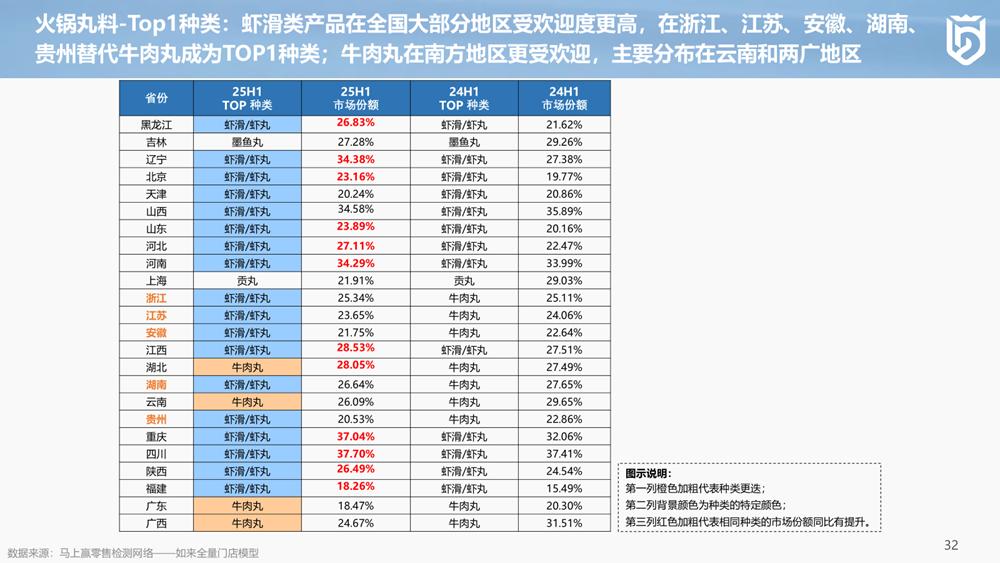

看一下火锅丸料的省份竞争情况,因为刚才说虾滑增长比较好,所以在大部分的省份都是蓝色的,虾滑、虾丸这种火锅丸料比较受欢迎,在湖北、云南、广西、广东是牛肉丸。

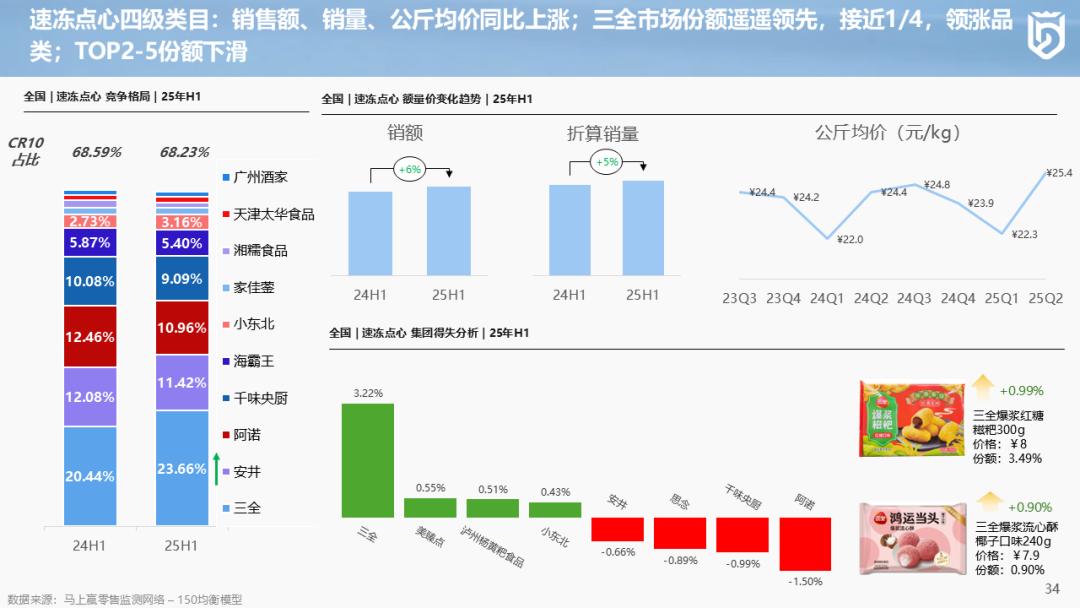

速冻点心相比上面两个品类增长稍微弱一点,但也增长5%。当然速冻点心类目的产品形态非常多,各个地方有不同的点心品种。在这个赛道里面三全是比较有优势的,占23%,是后面第二名、第三名的两倍以上,而且只有它份额增长,第二名到第五名的份额都在下降。

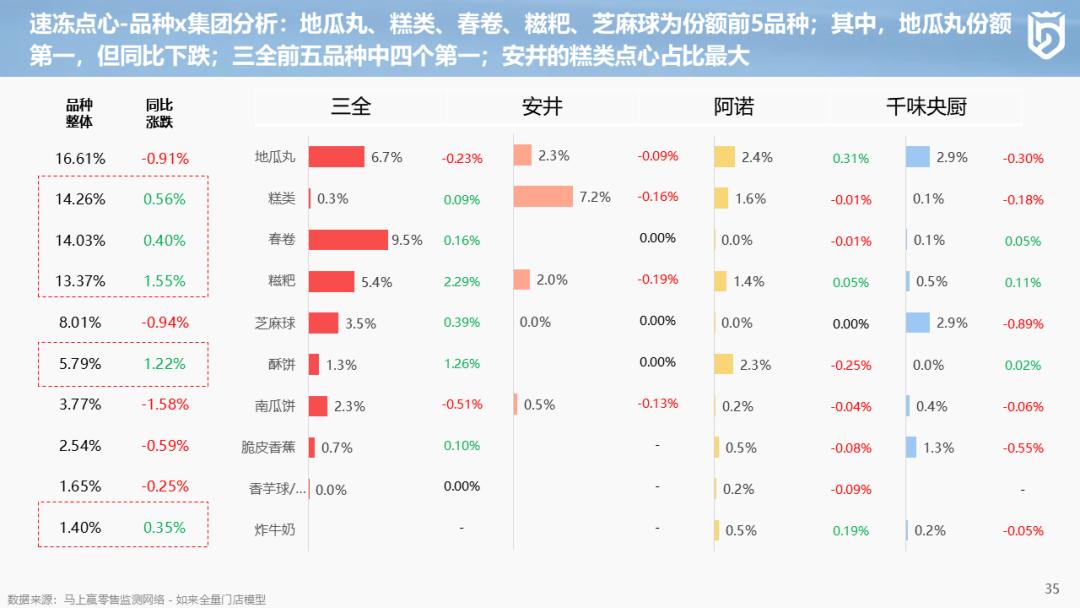

地瓜丸、糕类、春卷、糍耙、芝麻球是速冻点心中排名前五的品类。三全在前五个品种里面有四个品种都是第一,其中在春卷占比非常大,而在糕类这里,安井是第一。

以上内容是对25年上半年速冻食品线下零售渠道做了一个简单的回顾,与其他品类相比,整个的速冻食品赛道增长是相对比较好的。在细分赛道中,速冻水饺、速冻包子这些传统大品类有一定的下滑压力,速冻汤圆反倒表现比较稳健,有很多产品创新,也值得大家去思考和借鉴。随着新兴的厨房电器与烹饪习惯的改变,带动了披萨、烤肠、速冻点心这些品类增长,同时也出现了像皇家小虎这样的行业黑马。

今天是立秋,天气会慢慢凉了,速冻食品的旺季即将到来,也祝愿所有的厂家和经销商在今年的旺季能够更旺,谢谢大家!